转型不易、催收之王,奇富科技仍处亏损边缘

撰文 | 曹双涛

编辑 | 杨博丞

题图 | IC Photo

奇富科技仍处于亏损边缘。

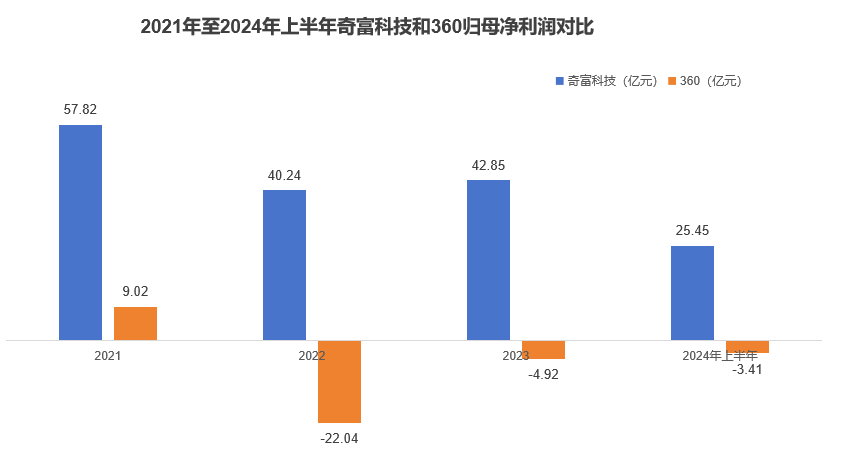

2021年至2024年上半年三年半时间,奇富科技归母净利润达到166.36亿元。据悉,奇富科技金融业务虽包括银行、担保、基金管理/销售、小额贷、融资贷、保理等,但最赚钱的仍是奇富科技的贷款业务。

图源:基于公开信息整理

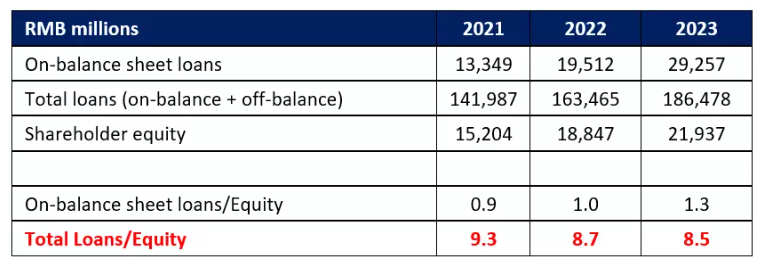

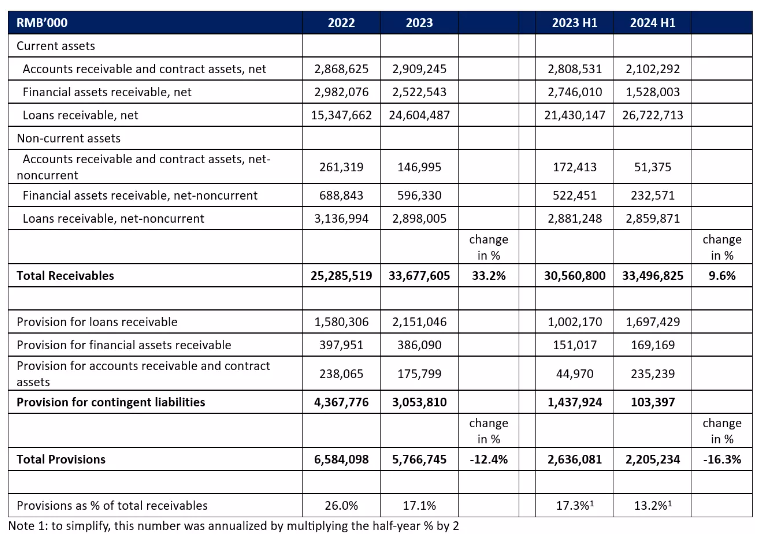

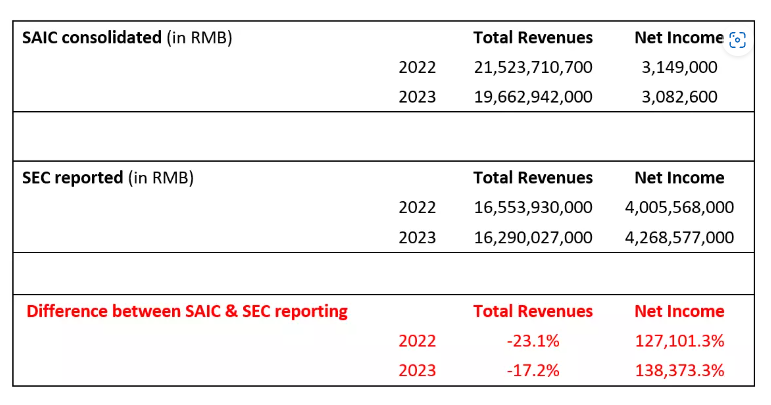

奇富科技大赚特赚之际,美国知名做空机构Grizzly Research在《我们认为奇富科技是一家中国骗子公司,拥有彻底虚假的财务信息、欺诈性资助人和岌岌可危的业务》一文中指出,奇富科技同时存在自2020年内部人员长期出售股票、杠杆率远高于表面、利用应收账款准备金操纵报告利润、逾期率上涨、利用关联方虚增利润超千倍等多重问题。

图源:Grizzly Research

图源:Grizzly Research

虽说Grizzly Research控诉的这些问题,对奇富科技股价并未产生太大影响,9月份至今其股价仍处在上行区间。

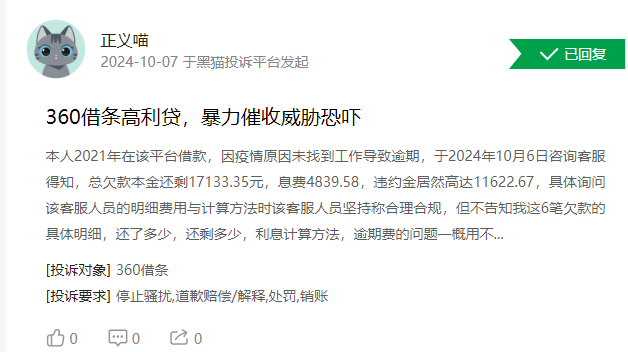

但黑猫投诉平台上关于360借条的投诉已高达3.7万+,且有用户投诉称,在360借条上剩余欠款本金为17133.35元,需同时偿还4839.58元的息费和11622.67元的高额罚息。

换言之,该用户借款对应年化利息高达36.2%,远高24%的行业合规标准和36%的行业红线。

图源:黑猫投诉

另据负债者刘明(化名)透露,360借条被负债者称之为“催收之王”。借款人逾期两三天就会被360借条催收二三十个电话“问候”,且催收电话不仅会打给负债者本人,负债者手机通讯录联系人、所在公司、村委会、村长均难以幸免。很多负债者因被360借条催收电话频繁轰炸公司,最终失业无力偿还欠款。

且360借条的催收人员还会给负债者发律师函、冒充公检法人员,通过“多方式”“多手段”对负债者进行精神施压,让负债者优先考虑偿还360借条的欠款,被360借条逼疯患上抑郁症的负债者不在少数。

且负债者若长期逾期,基本能逃被平台起诉的命运,这也是为何会发生2022年360借条成都工作人员被捅伤事件,及360借条的逾期率会控制在低于行业水准的原因。

虽说今年8月周鸿祎因个人原因辞去奇富科技所有董事职务,在金融强监管背景,助贷业务几乎涉及信贷流程中各个环节,监管路径尚未完全清晰的大环境下,业务独立/品牌更名——品牌独立/人员独立的变化是大势所趋。

但周鸿祎仍直接持有奇富科技12.23%的股份,为奇富科技第一大股东。但在国内网贷行业变天,国际网贷监管增强,奇富科技真的能一直成为周鸿祎的“钱袋子”吗?

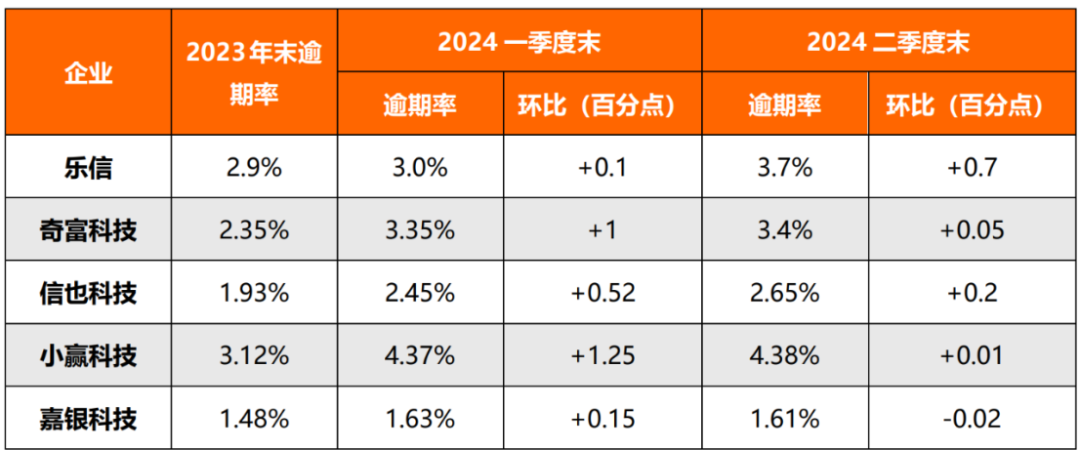

行业逾期率飙涨,奇富科技如何应对?

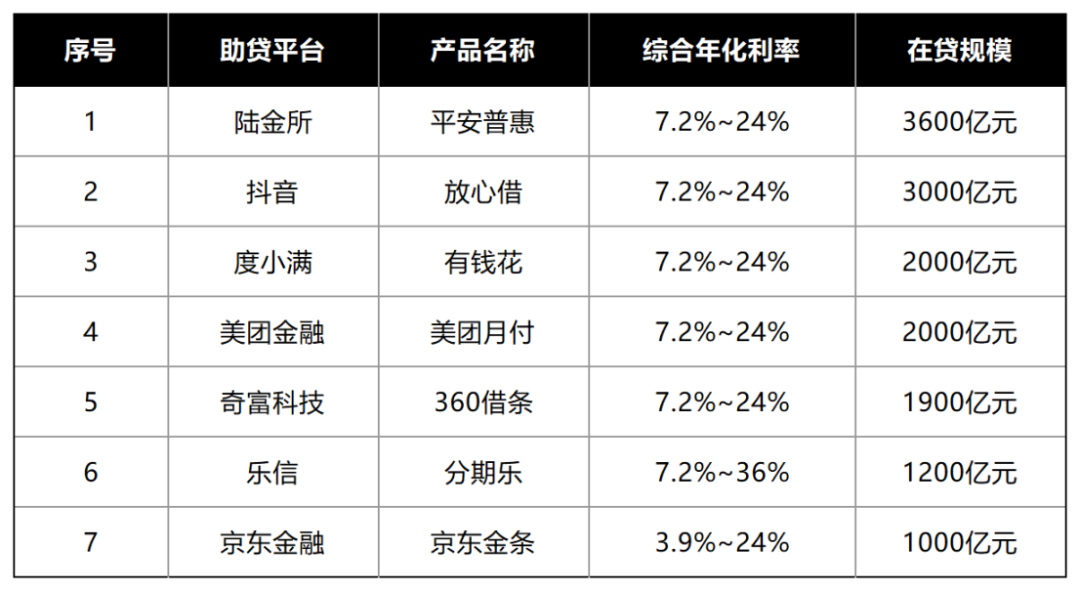

综合融360旗下简普科技、奇富科技、信也科技、陆金所控股、小赢科技、嘉银科技、宜人金科7家上市助贷平台来看,助贷平台的合作模式有两种:

一种平台托管,助贷机构负责获得借款人、信用评估、资金匹配、贷后服务(持续风险监控和催收)的直接模式,该模式需平台同时提供担保资金和坏账相关的损失拨备资金,后者更是助贷平台的成本大头。2023年奇富科技的应收贷款损失拨备和豁然负债拨备资金合计占营收为32%,信也科技的坏账准备和质量保证信用损失合计占营收比重则为37%。换言之,直接模式为典型的重资产模式。

另一种是助贷平台提供营销、转介绍、风险管理,提供撮合和技术支持服务,不承担资金风险的轻资产中介模式。

为应对政策监管增强、控制资金风险、提高利润,近些年来助贷平台加速从重资产模式转向轻资产模式但这种转型并不顺利。

2024年Q2奇富科技平台服务收入为12.48亿元,占营收比重为30%,该比例甚至不足2022年的30.08%,这意味着奇富科技短期内仍需依赖重资产模式的直接模式驱动业绩增长。

作为助贷平台TOP1阵营的奇富科技仍有许多优势。一方面,在当前互联网平台流量红利消失、精准用户流量被反复清洗带来的授信成本高、获客难背景下,重复借款人是助贷平台的绝对主力。

2023年Q4奇富科技90%的复借率远高于信也科技的85%和嘉银科技的73%,处在行业高位。

图源:基于公开信息整理

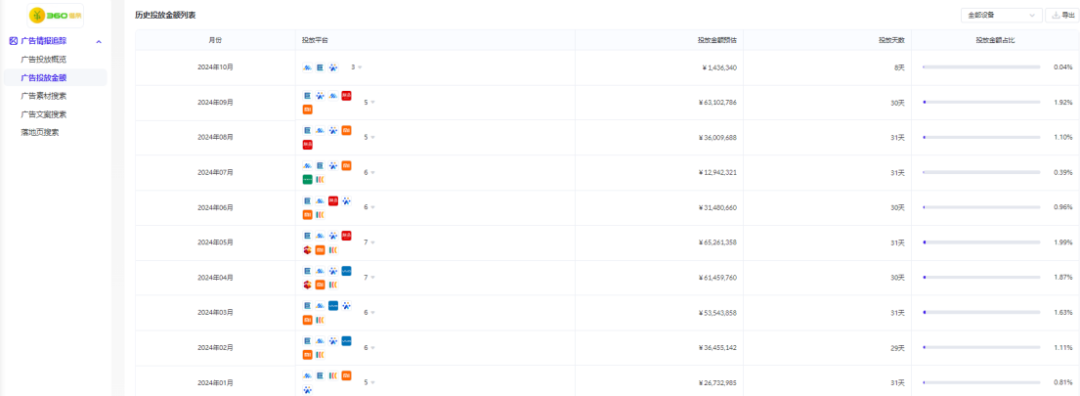

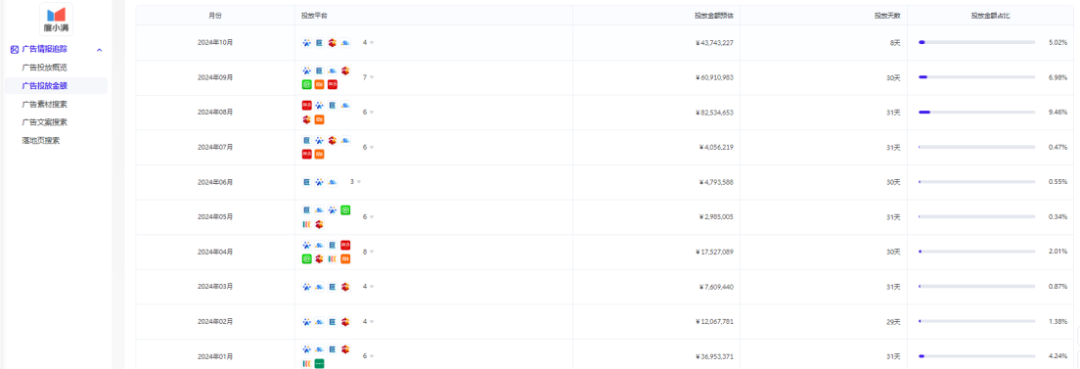

另一方面,为获取更多新增授信用户,能赚钱的奇富科技,烧钱拉新同样毫不手软。今年前9个月,360借条投流消耗资金高达近3.9亿元,远高于度小满的近2.3亿元。

图源:App Growing

图源:App Growing

但在当前行业逾期率上涨、不良资产飙涨背景下,未来到底要如何合规“讨债”,如何更好掉头转型,成为奇富科技需直面的问题。助贷平台的直接模式意味着平台借款人逾期后,平台或平台合作的第三方需替用户代还,表现在借款人的征信上为代偿。

图源:基于各企业公开信息整理

来自安徽阜阳某家房产中介的负责人杨威(化名)告诉,虽然这两年银行贷款有些松动,但客户征信上若出现代偿,基本意味征信废掉。代偿会让金融机构认为客户收入偏低,无还款能力,很难从金融机构贷款。除非是5年为周期的征信更新才能解决。

杨威的话或许不能解释为何大量助贷平台为何屡屡深陷暴力催收的原因,毕竟合理可控的逾期率不仅能吸引更多甲方金主、降低平台坏账率,且能更好地留客。但即使助贷平台靠暴力催收讨债,未来恐怕也行不通了。

刘明接着表示,在自己所在的几千人的负债者联盟上岸群中,负债者或因失业或因被其他平台起诉、资金被法院冻结无力还款,或因被反催收机构“教唆”不还款,且这些反催收机构的“债务规划师”很多都是催收出身,对于常见的催收套路他们能有各种方式应对。

此外,部分负债者因部分助贷平台背后的资方持续收紧,导致他们无法多头借款、以贷养贷的方式无法继续。有的负债者面对几十万或百万级的债务,深知此生无力偿还,直接摆烂躺平。另外国内多地多部门对催收机构的持续整顿,部分催收机构更是遭遇“一锅端”。

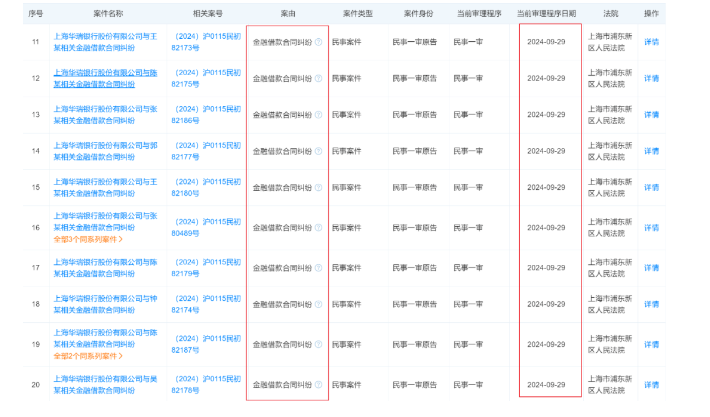

在当前催收行业持续承压之际,只收不催逐渐成为行业普遍现状。上海华瑞银行仅9月29日这一天,就有49起金融借款合同纠纷案件同时开庭审理。金桥信息的多元化解纷平台于2022年12月正式上线运营,2023年成为资本市场的大牛股。今年上半年该业务收入从2023年上半年的69万元暴涨21.4倍至1480万元,平台接受案件数量较去年同期增长7倍。

图源:天眼查

若法诉(包括诉前调解)成为未来行业“讨债”趋势,这意味着奇富科技需同时承担高诉讼成本、起诉到开案到执行的长时间沉没成本、法院强制执行借款人无能力偿还带来的不可控成本等等。“收”和“放”之间到底如何抉择,成为奇富科技的长期课题。

大模型能为奇富科技增添多少“科技”含量?

因资本市场普遍不看好助贷业务、监管部门对网贷的监管愈发细致化、严格化。

如《商业银行互联网贷款管理暂行办法》《关于进一步规范商业银行互联网贷款业务的通知》《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》《关于加强商业银行互联网助贷业务管理的通知》,这些政策导向均是要求银行业加强互联网贷款的自营能力,这也成为助贷平台的不可控风险之一。

基于此,度小满、融360、奇富科技等众多助贷平台纷纷通过AI大模型强化“科技”属性,弱化贷款属性。尤其是金融机构强相关的风控、营销领域,更成为助贷平台的兵家必争之地。但金融大模型的商业化落地速度,却远低于大模型技术发展速度。

金融风控模型常见的评分卡,主要根据客户的各种属性和行为数据,构建信用评分模型,进而确定是否授信及授信额度。

如建行的评分卡由百行征信、人行的个人征信情况、客户在建行产生的存款、贷款、信用卡、对公业务流水、理财等业务这三部分所组成。但难点在于金融机构数据孤岛问题的存在、数据隐私和数据合规的双重挑战,给第三方的训练数据带来不少难题,这直接影响到风控模型的精准度。

更现实的问题是,在利益驱动和人性多样性和复杂性,风控模型不仅未能帮助金融机构降本增效,反而还在影响金融机构的盈利能力和整体风险管理。

近两年市场正涌现大量职业背债人,有机构通过给职业背债人购置房产和豪车,办理信用卡和理财业务、并以背债人名义注册多家公司资质并通过“多渠道”“多方式”让公司产生大额流水,目的是人工“喂养”风控模型更多“优质数据”,进而获得金融机构高额度授信。

背债人成功拿下多家金融机构的高额度授信后,机构直接跑路消失,职业背债人不得不承担动辄几百万或千万的债务。但因这些人普遍无偿还能力,金融机构只能承担高额坏账风险。换言之,金融机构数据和利益之间的博弈,成为影响金融大模型落地的不确定因素之一。

此外,到底如何衡量金融大模型ROI,成为金融大模型落地的另一阻力。文因互联董事长、创始人/中国中文信息学会语言与计算专委会金融知识图谱工作组鲍捷博士也指出,当前金融大模型市场上的卡点在于,许多人过于关注算法、算力和数据,而忽视业务细节。

基础大模型厂商可能还在尝试早期的商业模式,但其报价可能与市场现实脱节,导致他们不得不与大型硬件厂商合作一起走单。这是当前市场上最真实的卡点。

基于此,很多金融机构别说百万,甚至50万都不愿意投入。换言之,在助贷平台高调喊出各类大模型之际,又要多少助贷平台靠大模型持续带动业绩更大增长呢?

出海,奇富科技的新救赎?

事实上,周鸿祎不仅通过奇富科技大赚特赚国内年轻人的钱,同样也在赚海外年轻人的钱。2019年有媒体报道,周鸿祎和周亚辉联手打造的摩比神奇在海外发展现金贷,仅在印度市场就日放6万单,在印尼每天放款笔数也超过2万单。除印度市场外,奇富科技也探索过肯尼亚市场。

但在多方压力下,印度的贷款生意正愈发难做。超14亿的人口大国、无抵押贷款近占GDP的5%、传统银行只有百家且旗下App和客户互动不完善等等,让印度的市场听起来很美好。但残酷的现实却是近两年包括Zest Money和Bold Finance 等印度大量贷款平台或破产或更换经营者。

其背后原因在于:一是印度贷款平台正面临高融资成本。除全球多国深陷高通胀以及央行上调利率外,印度储备银行(RBI)将无抵押贷款的风险权重从100%提高到125%,意味着印度贷款平台需完成更多资本储备。

但非银行金融机构在向银行融资时,同样需遵守该条款。而印度的非银行金融机构50%的资产均是无抵押贷款,这又继续拉高印度贷款平台的融资成本。

二是规避监管程序带来的不可控风险,RBI允许金融科技公司使用首次贷款违约担保,但仅涵盖5%的风险。若风险达到10%或15%,需从贷方的资产负债表中进行贷款回购。

只是这些回购缺乏清晰的条款,很容易让RBI将非银行金融机构的回购界定为违规。印度的贷款平台虽想绕过5%的门槛,但监管机构却并不允许,并要求其改变商业模式。

另外RBI认为降低风险至10%以下可以减少贷款利率,这使得许多人失去借贷机会。同时印度的贷款平台通过采用国内常见的注册多家公司资质,进而资产负债表规避非银行金融公司牌照要求,但这种操作却导致账户冻结和监管机构的更严格制裁。

三是风控模型错误导致对借款人的信贷额度、偿还能力产生错误判断,平台逾期率暴涨。Simple、Coinswitch、Wint Wealth等印度多家贷款平台,只能通过大规模裁员自救。

不仅仅是印度市场,近两年国内助贷平台纷纷出海的东南亚市场,政策监管愈发严格。先买后付作为消费贷常见的一种方式,但先买后付产生欺诈风险、债务累计风险正在激增。

马来西亚CCOB 数据显示,截至2023年9月,马来西亚先买后付逾期付款率为4%,1.3%的用户逾期付款超过三个月,先买后付交易的未付余额总计 9 亿马来西亚林吉特(约合6.65 亿美元)。

印度尼西亚金融服务管理局 (OJK) 数据显示,截至2024年3月,和先买后付计划相关的消费者债务达到 6.13 万亿印尼盾(3.82 亿美元),较去年同期增长 23.9% 。

基于此,东南亚多国持续增加对先买后付的监管力度。马来西亚国家银行率先推出《消费者信贷法案》,旨在通过监管先买后付公司等非银行信贷提供商来加强对消费者的保护。

新加坡行业贸易组织新加坡金融科技协会推出先买后付为准则,其中包括限制未付款项、限制费用和透明披露等保护措施,“以减轻消费者过度负债的风险”。

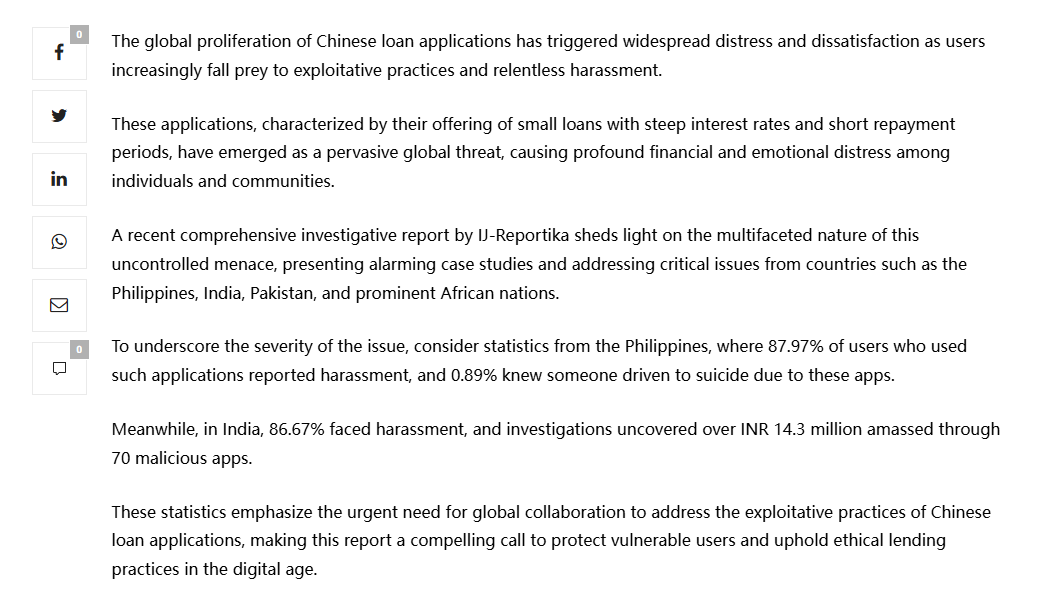

更大的不确定还是来源于国际社会对国内助贷平台的指责,《The Dark Side of Chinese Loan Applications》一文中指出,中国贷款申请的全球激增引发广泛的困扰和不满,因为用户越来越多地成为剥削行为和无情骚扰的牺牲品。

这些应用程序的特点是提供利率高、还款期短的小额贷款,已成为普遍的全球威胁,在个人和社区中造成了严重的财务和情感困扰。

图源:Greek City Times

结语:

转型压力、政策监管压力、放款和双款权衡压力、大模型落地压力、出海压力等多重问题的存在,即使在体量上占据优势的奇富科技仍需持续应对。

只是,随着越来越多的年轻人对网贷愈发清醒,360金融的放款生意,未来又能做多久呢?留给奇富科技转型的时间,还有多少呢?