【日记】感觉自己进入了消费主义骗局(1729 字)

正文

昨天跟何老师聊天到了很晚,到了 21:30。从他口中知道了我们市街舞环境恶劣的原因。简而言之就是零几年时,本土出了一个很厉害的人,办了一场规模宏大的比赛,整个西南地区都有人,甚至还有广东的队伍参赛。他拉了十万块的帮助。老师跟我说,那时候十万块什么概念,舞台、灯光、道具、食宿什么费用全出完,自己还小赚一笔大概还能剩 8 万多。所以这次比赛奖金设得很高。冠亚季出来了,五哥带着钱跑了。最后政府找到他,他逼急了,出了两百多块钱。后来所有 Dancer 把这事传出去了,甚至有传到油管的,法德美不少人都知道了。加上那个时候五哥带的一些混混 Dancer,后来开了培训班,也把老百姓的钱骗了跑了。这座城市的政府和人民便再不相信街舞了,尤其是 Breaking。去年四川地区组织的比赛,每个市必须出一支队伍,市政府也是花钱找的成都的职业舞者。

我本想说些什么,最后只哀叹了一声。

“这个地方的街舞事业,起码未来十年来都不会看到起色。“他吸了一口烟,扔掉了烟头。

聊到这个话题,只是因为近期又要办一场比赛。前天他在等他主办方朋友的电话,翌日我再去时,他说赛程已经定了。11 月 2 号到 3 号。不要参赛钱。

“做慈善吗?一场比赛下来几万块得有吧。”

“不知道,可能 CHUC 有钱吧,联合四川文旅厅办的,也可能他们给钱。”

今天临下班,极其肉疼地买了一个 450 多块钱的 BAEA X5 台灯。看了很多评测,100 块以下的台灯大多检测不合国标新标准。100 块以上的,有的要么色温太低太高,要么没有柔光看起来刺眼,要么铰链太脆耐久度不够。各方面都合格,接近优秀的产品中,我挑了一个性价比最高最便宜的。不过这真的叫便宜吗(爆哭。在每个方面都做到合格真的那么难吗…… 剩下的合格产品甚至还有几千的。我:……。听那些实验室工作人员说这些贵,是因为便宜的都因为不达标淘汰了。

买台灯是因为今天出去透气,盯着天空看了一会儿,发现自己的飞蚊症又加重了。从昨天开始,右眼就有非常多的血丝。直接从瞳孔开始扩散,有几条一直延伸到眼角。昨天中午觉,好了 10%,晚上睡觉好了 30%,今天午觉好了 20%。为此今中午午觉还睡过了…… 迟到了得有 20 多分钟。

本来因为太贵了不打算买,但想了想近况,而且如果不挑个满意的,将来还要再次花这些做功课的时间,就咬牙下单了。在比价软件查了一下,现在也正好处于低价位。

下单后在工位上肉疼了得有半个小时……

骆突然跑来问我保险要不要买,我都懵了。他说之前他不知道家人给他买了个保险,现在在催交费了。我问啥保险,他说商业保险。我说人寿、医疗、意外、重症、储蓄、分红这些都是商业保险,你说的是哪一种。他说他不知道。我:……

我让他要保险合同去了。

黄花观里的小怪都好肉,实在干不过。我感觉整张盘丝岭都在跑图了。时不时还被小怪围殴。

兄长已经回家了,明天体检,真好。

这周末去开单子,下周末考试,再下周末可能要去比赛。我的体检不知道要拖到什么时候去了。

待购物品清了一项,剩下的好多大件物品,也只能干看着了。

感觉最近生活上的麻烦事情好多。随身 wifi 还被限速了。

成功日记:

1. 看了一点《香帅金融学讲义》;

2. 中午睡得很好;

3. 开始做了一些拖了很久的工作。

南国微雪 Miyuki

2024 年 10 月 17 日

写在后面

今天不小心把窗户把手掰坏了……

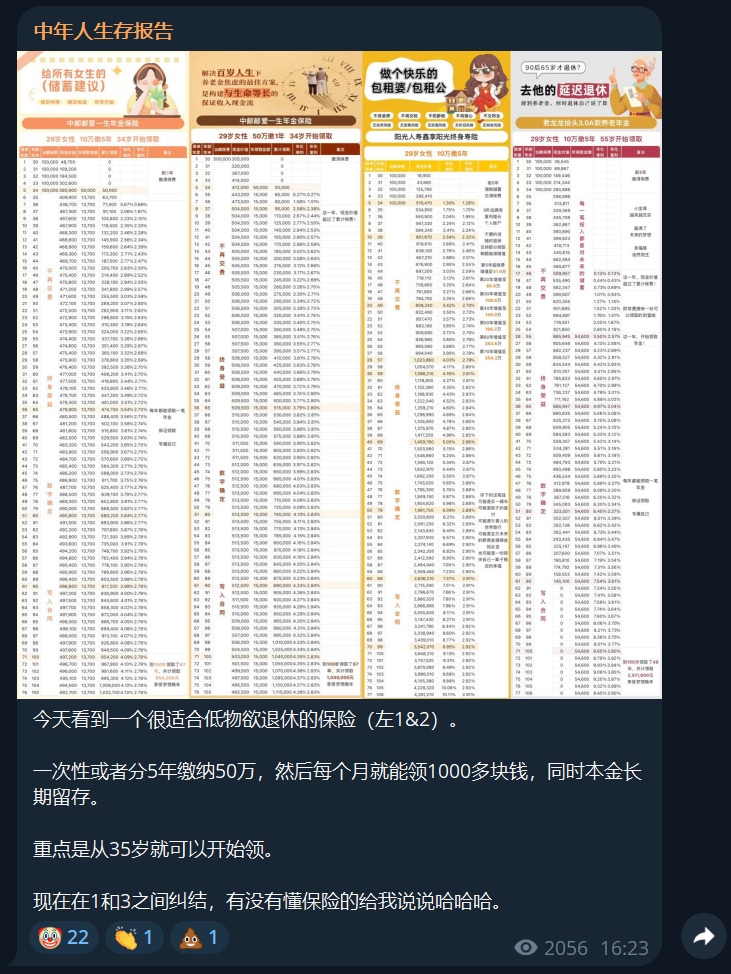

另,既然提到保险了,想起原来在 Telegram 与群友讨论过看过的一张商业医疗保险对比图。特此放在公众号里,谨防保险公司话术骗局。

找不到原图,将就着看吧。

第一种:退保就有损失,从始至终保险合同现金价值都没有超过保费。

第二种:相对来讲好一些。没有看出太大的问题。只是压力给到了需要趸交(一次性缴费),这对普通人来说完全不现实。

第三种:不给分红。要领所谓的保险收益,只能退保,退保后,之后的年份那些保险收益就是给人看的。这种合同就和扔在股市里的钱一样,全是浮盈浮亏,完全无法兑现。

第四种:最逆天。35 岁缴费完毕,55 岁开始领年金,中间二十年为真空地带。二十年,拿去投资什么不好,二十年之前是什么物价水平,现在是什么物价水平。

所有合同都玩了一个同样的花招,年化单利以缴费完毕年为基准。这种计算毫无价值。年化复利 2%,无论对哪个保险公司都是巨大的压力。

上面四个合同,每一个都在里面耍了花招,用来规避某些明显的劣势。如果考虑通货膨胀且站在激进的角度,所有的养老类的商业保险,都可以说是合法诈骗。

封面图

实用类文本附加

《香帅金融学讲义》

对冲与套利

让你泥足深陷的不是未知,而是你确信的,并非如你所想。

——马克 · 吐温

第 038 讲衍生品市场:商品和交易的认知革命

金融江湖里,如果说股票和债券像刀和剑,是最基础的武器,那么金融衍生品则像暗器,无处不在,却又不易察觉。

早在 21 世纪初,金融衍生品交易额已经是股票和债券交易量的 10 倍以上。现在金融衍生品覆盖了几乎所有你想的到和想不到的标的——股、债、贵金属、大宗商品、货币、利率,甚至飓风、地震、碳排放、水污染等。

金融衍生品的出现不仅能锁定价格波动,实现风险转移和再分配的功效,而且还使人类在商品和交易认知上不断升级,促进了金融发展的不断深化。

商品不必有形:金融衍生品带来的第一次认知升级

从商品期货到金融期货:对冲波动

衍生品的概念是从有形商品开始的,目的是 “对冲风险”。日本德川幕府(17——19 世纪)时期,大米属于硬通货,可以用来交税。但是米价的季节波动很大,春荒时价格狂飙,秋收时又大跌。不管是米商还是农民都面临着很大风险。为了锁定米价的波动,米商和农民事先约定,在未来某个时间用某个固定价格交易一定数量的大米。比如一包米的市价是 5 两银子,米商和农民约定,3 个月以后,米商用每包 5 两 2 钱银子的价格从农民手里收购 10 包大米。这就是一份 “远期合约”(forwards)。有了这个合同,即使未来几个月米价像坐了过山车一样起伏,农民和米商仍可以按照之前约定的价格来交易。这意味着,通过锁定价格波动,远期合同实现了风险的转移和再分配。

但远期合约是根据交易双方的需求量身定做的,所以一方面违约风险会比较大,另一方面转手较困难,流动性不好,很难产生二级交易市场。18 世纪,日本大阪堂岛的大米交易所发行了一种 “米票”,即标准化的远期合约。每张米票约定在某个时间用某个价格交易一定数量的大米,大米的等级、包装、重量、交割的时间和地点都被固定下来,每个购买的人拿到的都是统一的米票。这种标准化的远期合约,就叫 “期货”(futures)。从那之后,大阪堂岛形成了世界上最早的期货市场。

这些关于大米的远期合约或期货,都是大米的衍生品,大米就是这些衍生品的 “基础资产”。这些衍生品交易可以帮助人们抵御大米的价格波动。实际上,任何有价格波动的商品,都可以作为衍生品的基础资产。

古代社会靠天吃饭,农产品价格波动大,所以早期期货主要以农产品为主。19 世纪末,美国是世界最大的农产品基地,芝加哥也成为全球农产品期货交易的中心。20 世纪 60 年代,由于价格管制政策,美国农产品的价格低迷,相关期货交易也非常萧条,以农产品期货交易为主的芝加哥商品交易所面临很大生存压力。为了拓展业务地盘,芝加哥商品交易所的领导者,犹太人利奥 · 梅拉梅德(Leo Melamed)开始思考,既然期货是用来对冲风险的,那风险最多的金融市场就应该是期货运用最广的市场,是否能将期货引入金融领域呢?

机会在 20 世纪 70 年代初的汇率市场上出现了。

比如,一位出口商的一笔货款要在 6 个月后以美元结算。如果出口商担心 6 个月后美元会大幅贬值,就可以按照约定的价格卖出交割期限为 6 个月的美元期货。这就相当于提前以固定的价格卖出了美元,锁定了风险。不管是进行国际贸易,还是从事国际资产管理的机构和个人,这种货币期货对他们都有着巨大的好处。

之前我们说过,二战后世界货币体系是美元盯住黄金,其他货币盯住美元的固定汇率制度。但 20 世纪六七十年代之后,全球各国经济发展越来越不均衡,固定汇率制度逐渐无法维持。外汇市场经常出现大幅波动,对冲外汇风险的需求大为增加。但市场上缺乏有效的风险对冲工具,尤其是个人和小机构,根本无法有效对冲自己面临的外汇风险。这期间,梅拉梅德无意中看到了一则新闻报道:大名鼎鼎的货币专家、芝加哥大学的米尔顿 · 弗里德曼(Milton Friedman)教授预测英镑会贬值,想做空英镑,却被银行拒绝了。梅拉梅德敏锐地意识到,这是一个千载难逢的机会。他马上找到弗里德曼,跟他讲述推出货币期货 的必要性,希望弗里德曼能够从学术角度对这种创新交易进行支持——弗里德曼教授是自由主义经济学派的旗帜,他的很多朋友、同事都在美国财政部、美联储等机构居要职,如果弗里德曼愿意支持货币期货这种新的金融工具,那绝对是 “好风凭借力” 的巨大助力。

作为固定汇率制度的严厉批评者,弗里德曼教授很快认同了货币期货的理念。他亲自撰写了一篇关于货币期货的文章,引起了学术界和业界的极大关注,为货币期货的推出铺平了道路。有意思的是,为了彰显自己是一个 “资本主义者”,弗里德曼要求梅拉梅德为此付 5000 美元的报酬。不久,在弗里德曼教授的加持下,芝加哥商品交易所创立了国际货币期货市场,推出了美元、英镑、瑞士法郎等几种货币的期货。

1971 年,尼克松总统宣布美元和黄金脱钩,固定汇率制度正式结束。之后的几年,全球进入混乱期。首先是石油危机影响美国经济,导致美元急速下跌;不久以后,英国宣布英镑汇率自由浮动。整个世界都面临着汇率的大幅波动,控制外汇风险成了所有机构必须要面对的问题,货币期货正好满足了这方面的需求。

更重要的是,各国政府也意识到了货币期货在维护外汇市场稳定性方面的重要性。在货币贬值时,公众容易产生恐慌心理、抛售货币,加大货币贬值的压力。有了货币期货对冲风险以后,外汇市场上货币抛售的压力减轻了,抑制了外汇市场的波动。趁着这个风口,全球外汇期货市场以前所未有的速度发展起来。仅 1972 年一年,货币期货交易合约就达到 14.5 万张,2012 年和 2018 年,这个数字分别达到 6000 万张和 39 亿张。

芝加哥商品交易所也因此一战成名,开始了从农产品期货向金融期货的全面转型。后来梅拉梅德回忆说,这是历史上最划算的投资:一笔 5000 美元的报酬促成了高达数万亿美元市场的出现,也成就了他自己 “期货教父” 的地位。

除了对冲风险波动之外,期货交易的基础资产从农产品到货币的转变,也使人们意识到,除了农产品和工业品,货币本身也可以用来交易,“商品” 的概念向前突破了一大步。

从货币期货到利率期货:“商品” 不再有形

1973 年,美国废除了利率管制,梅拉梅德很快意识到利率风险和人们的生活更相关,比外汇风险更具有广泛性。比如,对于有房贷的人,如果利率上涨,还债压力就会增大,对冲利率风险可以说是全社会的刚需。

在这个思路下,芝加哥商品交易所再接再厉,在货币期货的基础上推出了利率期货——90 天短期国债合约。这个合约一经推出就在市场上大受欢迎。和外汇期货一样,利率期货能够帮助投资者分散风险;更重要的是,利率期货交易的是人们关于未来利率的看法。通过交易,市场上各种可能影响利率水平的信息都进入了期货合约的价格中,使得期货合约成为预测利率走向的风向标。芝加哥联储副主席理查德 · 桑德尔(Richard Sandor)曾发现,利率期货对利率水平的预测,仅有 0.1% 的偏差。

利率期货很快成为历史上最成功的期货品种之一。迄今为止,各种期限的国债期货交易量差不多占到整个衍生品交易的 15%,是全球最重要的宏观指标之一。

交易不必交割:金融衍生品带来的第二次认知升级

金融衍生品的出现带来人类对 “商品” 认知的两次飞跃,一次是从具象的实物发展到抽象的汇率、利率,另一次则是“不必实物交割”。

期货是如何交割的

所谓交割(settle),就是我们平时说的 “钱货两讫”。期货交易也类似,只是要求在约定的时间和地点,以约定的数量和价格完成钱货两讫。一个开纺织厂的工厂主,担心明年棉花价格上涨。为了防范这个风险,他在郑州期货交易所交一定的保证金,买一个明年 1 月的棉花期货合约。到了明年 1 月,他将剩余的货款打入郑州期货交易所的账户,合约对方则将棉花送进交易所指定的仓库,买卖双方分别从交易所取得货款和棉花后,钱货两讫,完成交割,同时商品所有权完成转换。

保证金是为了避免交易双方违约,按照合约价值一定比例而缴纳的一笔资金。当价格产生对交易者不利的变动时,交易者账户的资产总额下降,就会导致保证金比例下降,这时候交易所为了防止违约,就会要求交易者 “追交保证金”,以保证交易能持续生效。以股指期货为例:假设你今天买一手下个月沪深 300 股指期货合约,现在价格 2500 点,按照每点 300 元、保证金比例 12% 计算,购买一手期货合约,初始保证金应为 90000(2500×300×12%)元。假设当天该期货合约收市时,价格下跌到 2450 点,你的账面损失是 15000(–50×300)元,即你账户上只剩 75000 元。而按 12% 的保证金比例算,当前你应该维持的额度是 88200(2450×300×12%)元。为了维护你这一手期货合约交易能够继续进行,你就需要补足保证金,缴纳 13200(88200–75000)元。

除了实物交割,期货交易还有现金交割的方式。现金交割不涉及所有权的转移。在期货交易所买了期货合约之后,合约价格每天波动。在合约到期之前,交易所会每天对你的账户盈亏进行现金结算:赚钱了,收益马上到账;如果亏损了,交易所就会要求你补充保证金 。这种交割方式为投机者提供了特别好的金融工具,用少量的资金即可对市场的趋势下赌注,一旦赌赢了,收益会相当可观。所以在很长一段时期内,传统期货交易商甚至将是否以实物交割作为区分期货交易是 “合法投资避险” 还是 “非法投机套利” 的试金石。直到 1982 年,非实物的现金交割在美国期货交易中还被认为是违法的。

从实物交割到现金交割:股指期货的诞生

1982 年,股指期货的出现彻底打破了 “必须以实物交割” 的认知。

股指期货就是以股票指数作为基础资产的金融衍生品。像沪深 300 股指期货,就是一个以沪深 300 指数为交易对象的金融合约,交易双方约定在未来某个时点,按照一个约定的指数点位进行交易。按照现在中国股指期货每点 300 元的定价,假设买一张交割点位为 3000 点的合约,这个合约的价值就是 90 万元。

在期货发展的过程中,人们越来越意识到,“波动”越大的领域,用衍生品进行风险对冲的应用范围越大。道琼斯指数是美国金融市场中 30 家有代表性的公司股价的平均值,其波动基本能代表美国股市的市场风险。所以,推出股票指数类的期货一直是期货界人士的梦想,它也被视作期货的终极合约。尤其到 20 世纪 70 年代后,随着指数型基金的推广和发展,金融行业中 “对冲整体市场风险” 的需求更加迫切。

但在期货 “必须实物交割” 的约束下,股指期货没法推出,因为股指代表的是整个金融市场股票价格的总趋势及涨跌幅度,是一个概念而不是实体,人们无法完成概念的所有权转换。

在业界的努力游说下,美国金融监管机构在 1982 年决定废除期货实物交割的要求,所有金融期货合约都可以采用现金交割的方式。这个法令为股指期货的推出彻底铺平了道路。不久之后,芝加哥商品交易所推出了标普指数的期货合约。

股指期货的推出对全球资产管理机构具有重大意义。股票指数代表的是系统性的市场风险,这种风险无法通过资产组合的方式分散。而股指期货的推出,使这种不可分散的风险能够被对冲和转移。资产管理行业的风险管理能力有了一次飞跃。继美国之后,其他国家的成熟金融市场也几乎都推出了股指期货,以对冲本国市场上的系统性风险。

从货币期货、股指期货开始,芝加哥商品交易所开创了金融衍生品时代,期权、互换等各种衍生工具纷纷推出。从此,“风险对冲” 本身也成了一门生意。

思考题

什么样的商品适合衍生品市场?玉石类适合吗?

第 039 讲天使魔鬼两张脸:股指期货、期权和互换

美联储前主席艾伦 · 格林斯潘(Alan Greenspan)、诺奖得主莫顿 · 米勒(Merton Miller)都曾说过,金融衍生品不仅为金融业提供了风险管理的工具、促进了市场的价格发现,而且提高了整个市场的效率。但我们平时在新闻媒体里看到的衍生品却像个 “坏孩子”:不管是在 2008 年美国次贷危机爆发时,还是 2015 年夏天中国 A 股市场的波动中,各种金融衍生产品都曾被拎出来示众,股指期货更是被当“元凶” 遭到批评甚至限制。

看起来,金融衍生品有张 “半是天使,半是魔鬼” 的面孔。

股指期货:A 股市场上的温度计

自 2011 年被引入 A 股市场后,股指期货发展很快。和其他衍生品一样,股指期货可以用来套期保值、规避风险,也可以用来加杠杆、放大损益。

和其他股指类产品相比,股指期货交易有两个不同。第一,允许卖空。看空者可以在股指下跌中赢利。第二,实施保证金制度,可以加高杠杆。按照 12% 的保证金率,90 万元的合约,付 10.8 万元就可以进行操作了,相当于 8.3 倍的杠杆率。所以,只要你看对了大盘波动的方向,收益就会放大 8.3 倍。当然,如果你看错方向,损失也同样放大 8.3 倍。这类合约采取的是现金交割的方式,一旦合约价格变动,账户内的保证金额度低于 12%,交易所就会要求交易者补充保证金,否则就会被强行平仓。

套期保值和杠杆投机

2015 年 5 月,上证指数已经达到 4698 的高点。当时,A、B 两位投资者都买了沪深 300 的股指期货,但他们采取的策略不同。

套期保值是指在拥有现货的情况下,建立一个与现货大小相同,但方向相反的期货头寸,锁定价格风险。

A 是金融圈 “老鸟”,经历过 2007 年的股灾,对风险暴露非常敏感。2015 年 5 月,当 A 股热得发烫时,A 担心自己股票持仓量过大而决定在股指期货上进行 “套期保值” ,大量卖空了下个月的股指期货合约。如果股价继续上涨,他在现货市场上会赚钱;如果股价下跌,股指期货就会赚钱,以弥补现货的亏损。通过这个操作,A 无论涨跌都处在一个相对安全的位置上。

B 看着不断上涨的股市,决定用股指期货来加杠杆。因为流动资金不多,他左思右想,孤注一掷把房子卖了 500 万元——这笔账很简单,如果股市再翻 1 倍,按我们前面说的约 8 倍的杠杆率计算,500 万元就会变成 4000 多万元,他就基本实现财务自由了。

结果 6 月中旬以后,随着监管层对场外融资市场的急刹车,股市惨烈下跌。A 果断地在现货市场割肉,同时因为在股指期货上做空赚了一笔,两相抵销,他 2014 年以来在股市中的收益保住了一大半,基本实现了全身而退。而 B 却陷入了大麻烦,因为高杠杆,股指下跌 10%,他的财富就少了 80%。最开始股市下跌时,B 赌国家会救市,所以咬着牙四处借钱补仓,而且当时借的大部分是利率在 20% 以上的高息贷款。但没想到的是,股指一路下行,再没有给他翻身的机会。一个月之内,他从一个有房的高级白领变成了负债几百万元的人。

这不是杜撰的小说,而是 2015 年中国股市浮世绘中的一个真实案例。类似的情节其实常在全世界金融市场上演——同一市场,同一金融产品,同一时间,不同使用方法造成迥异的结果。所以说,真正决定 “输赢” 的,不是金融工具,而是谁,以及如何使用金融工具。

流动性螺旋

股指期货的基础资产是整个市场。这意味着,股指期货交易的是一个市场的系统性风险。所以当市场下跌时,利用股指期货可以将市场整体波动数倍放大,引发更严重的市场下挫,甚至引发流动性危机。

在 2015 年的 A 股股灾中,股指期货交易就曾加重过市场的流动性问题。7 月初的时候,市场 “空头” 情绪已经非常严重。所以很多机构投资者纷纷卖空股指期货,希望从市场的下跌中赚钱。而大量做空造成市场的进一步下跌,而市场越下跌,做空就越赚钱,再加上数倍的杠杆,几乎每个跌停都可以导致卖空者财富翻倍。于是,很多投机客更加凶猛地加杠杆做空,有人甚至故意在现货市场上抛售股票,制造股指下跌,以图在期货市场上赚钱。这种“量价齐跌”(数量和价格一齐下跌)的局面让更多投资者陷入恐慌,大家都想出逃,市场上只有卖单,没有买单。7 月初的那几天,市场上出现天量的空单,差不多一半股票被逼停牌,整个市场流动性枯竭,对市场形成了更大的下跌压力。这种价格下跌和流动性枯竭同时发生的现象,就是“流动性螺旋”。

也正因为如此,用于做空的股指期货一时间成为千夫所指的 “妖精”,舆论和监管层一边倒地将这种情况归咎于股指期货。最后,交易所只能以限制卖空,限制交易数量,提高保证金率和交易手续费率,严格审查投资人期货、现货的配比情况等方式来求得自保。几番下来,中国股指期货市场基本上就奄奄一息了。

这样的事情并不是孤例。在美国 1987 年的 “黑色星期一” 事件、日本 1990 年的股灾中,舆论都曾经对股指期货大加鞭笞,日本更是停止了股指期货市场的发展,导致大量需要做套期保值的投资者只能寻求其他市场,最后导致新加坡成为新的亚洲金融中心。

后来很多实证研究都表明,股指期货并不是市场波动的元凶。我们团队的研究就曾发现,2015 年 7——9 月股指期货的交易规则修改,将保证金提高到 30%,日内开仓限制在 10 手内,也没有大幅改善市场的流性。实际上股指期货就像温度计。市场没有发烧,温度计是不会显示异常的,市场下挫就停掉股指期货,就像发高烧时把温度计扔掉一样,并没起到 “降温” 的作用。

而且,全面停掉股指期货还会造成另外一种后果。当市场跌到一定程度的时候就会有人愿意抄底,也就是市场上会出现买入的意愿,但愿意买入的人也会担心市场还有进一步下跌的压力,如果能用股指期货进行套期保值,就能对冲买入的风险。暂停了股指期货,没有了卖空的权利,自然也就没有买入的意愿了。一个没有卖空工具的市场,就像跛足的人,注定会走得高低不平。

股指期货和流动性螺旋的关系提醒我们,金融市场是非稳态的,一有冲击就容易偏离均衡。所以,高效合理的监管是极其重要的。不管是放任自流,还是因噎废食,都可能造成事与愿违的结果。

期权:你的 “选择权” 也是一种金融产品

期权是一种比较有趣的衍生品,“期” 是指未来,“权” 是选择权,期权交易的就是 “未来的选择权”。

期权与定金

从某种意义上说,期权和商品定金颇有几分类似,都是用一小笔资金来锁定未来某个商品所有权转移的权利。比如,你想用这个月的奖金买即将上市的苹果手机,但又不确定奖金是否能到手,就和商家签订合约,向商家支付一笔定金,约定月底来买手机,如果月底没发奖金或者不想买了,合约就自动作废,定金归商家所有。这个合约,其实就包含着 “期权” 的概念,定金就是你为购买 “权利” 付出的价格。

但除此之外,期权还有自己的特征。第一,期权包含的权利更多样。定金一般是单向的,即缴纳后获得商品的购买权,但期权是双向的:既有赋予你买入权利的 “看涨期权”(call option),比如在约定时间以一定的价格买入某只股票的权利;也有赋予你卖出权利的 “看跌期权”(put option),比如在约定时间以一定价格卖出一定数量某只股票的权利。第二,期权具有流动性。定金一般不适宜转手交易,而期权是标准化的合约,会规定商品的品种、品质、买入和卖出的价格、到期日等条款,易于转让和交易。

要注意的是,一般能衍生出期权的是标准化的、量产的、价格波动频繁的商品。高度专属性的独特产品,比如凡 · 高或者齐白石的画作,很难形成标准化的合约,就不适于期权市场。

本文由博客一文多发平台 OpenWrite 发布!