押注激光电视,海信急需第二曲线

作者|张宇

编辑|杨博丞

随着手机、平板等智能设备以及短视频、游戏等娱乐方式的出现,电视已经不再是人们的刚需。但作为电视行业的“一哥”,海信视像仍在不断尝试突围。

9月19日,海信视像发布了一款120英寸可折叠激光电视,同时也是全球首款120英寸可折叠激光电视。据悉,该款激光电视屏幕框架可以折叠,屏幕膜片柔性可卷曲,能实现分体入户。海信视像内部测试结果显示,采用该解决方案的激光电视,即使屏幕大到120英寸,也可以轻松入户,无需拆除门窗或使用重型设备。

图源:海信视像官网

值得一提的是,海信视像推出的120英寸可折叠激光电视,同时踩中了“大屏”和“激光”两个风口。

海信激光电视利用的是一种新型显示技术,具备广阔的国内供应链支持、自主可控和市场渗透空间。根据洛图科技(RUNTO)数据,2023年上半年,全球激光电视及投影出货量同比增长 30.2%;前三大市场分别为中国内地、北美和亚太;中国内地出货量同比增长34.8%,全球份额达50.0%;北美出货量全球份额达20.5%;亚太出货量全球份额达12.6%。

此外,相比中小尺寸电视,大屏及超大屏电视可提供更广阔的视野和细节,视听体验更加逼真震撼。洛图科技(RUNTO)数据显示,2023年第一季度,中国电视市场65英寸销量已超越55英寸,成为第一大尺寸。截至2023年6月,中国整机市场平均尺寸已突破60英寸。另据奥维云网的数据,2023年1-8月,100+及以上大屏电视较同期增幅187%。电视产品大屏化的趋势丝毫未放缓,并且100英寸超大尺寸产品成为了新的增长极。

作为海信集团旗下的四大上市企业之一,海信视像主要从事显示产品的研发、生产和销售,以及互联网运营服务,而电视正是其主营产品,然而在全球电视行业持续低迷的当下,海信视像还能否找到新的成长空间?

电视行业萎靡不振

电视市场趋于饱和是所有电视厂商不得不面对的事实。2013年至2021年,我国电视百户拥有量由116.1台增至121.8台,其中城镇百户拥有量在150台左右,这意味着电视市场份额竞争将以存量竞争与换代升级为主旋律。

与此同时,电视市场始终没有找寻到合适的增长路径。根据奥维云网统计的数据,自2016年起,我国电视市场销量始终处于下滑状态。2016年,我国电视机全年销量为5089万台,到了2022年,我国电视机年销量已经下滑至3634万台,同比下降5.2%;零售额规模为1123 亿元,同比下降12.9%,其中年销量相比2016年下滑了近30%。

进入2023年之后,电视行业的景气度依然不足。根据奥维云网的数据,2023年第一季度我国电视市场零售量规模为744.2万台,同比下降15.7%。换言之,电视行业的萎缩仍在持续。

不仅是中国市场,全球电视行业也呈现出不断下滑的态势。市场调研机构Omdia的数据显示,2023年第一季度,全球电视销量为4907万台,同比下滑4.3%;上半年的总销量为9260.4万台,同比下滑6.6%,而销售额更是大跌12.5%至475亿美元(约合3253.75亿元人民币)。作为对比,2020年全球电视总销量高达2.254亿台,如果下半年能维持现状,那2023年总销量依然较三年前下跌超过20%。

多位消费者向(ID:ilovedonews)表示,现在的电视在功能上没有较大的突破,虽然增加了互动游戏、运动健身、智能家电互联操控等新功能,但这并不是消费者真正需要的,买回去压根就不会看上几次。电视机最本质的还是追剧看电影,这方面的功能体验并没能做出更多的创新与突破,并且看个电视很费劲,除了不胜其烦的广告,还存在套娃式收费的情况。

电视行业不景气,压力传导至产业链上游。比如以AMOLED显示屏为主业的和辉光电,2023年上半年总营收为13.73亿元,同比下滑23.38%,归母净利润为-12.96亿元,同比下滑173.49%;主营显示屏的深天马A的归母净利润为-14.24亿元,扣非归母净利润更是达到-20.41亿元;主打基板玻璃、显示面板的彩虹股份的归母净利润为-2.7亿元,扣非归母净利润为-3.1亿元。

以电视业务作为主营业务的海信视像,虽然在激光电视、大尺寸电视、Mini-Led电视、8K等多方布局,并且不断向高端市场和海外市场寻求增量,但面对电视行业的整体需求下滑,其未来的发展前景依然充满不确定性。

财报亮眼但隐忧仍在

全球电视行业萎靡不振,海信视像却逆势交出了一份亮眼的财报。

2023年上半年,海信视像的总营收为248.75亿元,同比增长23.06%;归母净利润为10.37亿元,同比增长74.65%;扣非归母净利润为8.47亿元,同比增长110.06%。

图源:海信视像财报

具体而言,按照业务构成,海信视像的智慧显示终端持续突破高端,收入为189.52亿元,同比提升19.58%;新显示新业务作为第二增长曲线,收入同比提升25.85%。

海信视像在财报中表示,业绩驱动的主要因素在于在电视行业竞争格局优化的背景下,其全球化发展能力提升,境外收入规模同比增幅较大,境内盈利能力同比提升;高端化水平持续提高,产品结构进一步升级,智慧显示终端利润率同比提升;经营效率持续提高,多元化品牌矩阵运营能力提升,营销效率同比提高。

事实上,从2022年以来,海信视像的经营业绩一直稳中有升。按照季度划分,从2022年第一季度至2023年第一季度,其总营收分别为101.8亿、100.3亿、123.0亿、132.3亿和114.8亿元,同比增速分别为-1.9%、-5.2%、-5.1%、2.7%和12.8%;同期,归母净利润的同比增速分别高达47.2%、59.0%、116.2%、11.8%和107.9%,意味着海信视像的盈利能力正不断提升。

不过,电视行业是典型的存量行业,具有非常明显的天花板效应。不仅如此,由于行业内部参与者众多,同质化竞争也十分严重,目前,电视行业在加速萎缩已经是不争的事实。

一个可以佐证的指标是电视开机率。自2013 年以来,日均观众到达率(日到达率的条件被设定为“收看过1分钟以上的受众”)呈逐年下降趋势,且下降幅度与日均收视时长下降幅度呈正相关性。2019 年,日均观众到达率只有48.9%,比2013年减少了15.9个百分点,而到了2021年,该数据进一步降至27.7%。

海信视像无疑也意识到电视行业的前景,于是寻找能够替代电视的第二增长曲线。

但财报显示,海信视像的第二增长曲线的发展一直不尽如人意,以信息披露更为全面的2022年财报为例,作为海信视像的主营业务,智慧显示终端收入为352.59亿元,占总营收的比例高达77.09%,而新显示新业务作为第二增长曲线,收入仅为46.35亿元,占总营收的比例为10.13%。相比之下,在2020年和2021年,该两项业务占总营收的比例分别为79.55%、8.3%和80.78%、9.83%,新显示新业务难抗大梁。

由此可见,海信视像的第二增长曲线虽然有所发展,但贡献度相对较小,海信视像的收入大头依旧是电视产品,然而在全球电视行业停滞不前的背景下,留给海信视像发展第二增长曲线的时间已经所剩无几。

海外市场是不是新增量?

按照区域结构划分,海信视像“大头在海外”的国际化战略正在逐步落实。

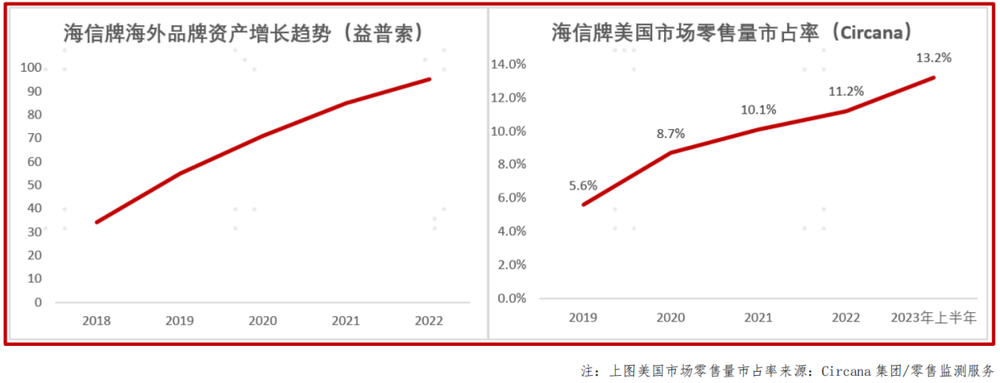

2023年上半年,海信视像境内收入同比提升16.84%,境外收入同比提升22.22%,但境外收入占总营收的比例同比提升1.12个百分点至54.43%,北美、欧洲、亚太为境外收入重要增量贡献市场。

图源:海信视像财报

在北美市场,根据Circana统计,2023年上半年,海信品牌电视在北美零售市场的销售量份额同比提升至14.1%;海信品牌零售量份额在美国、加拿大、墨西哥均居第二。在欧洲市场,根据GfK统计,海信品牌电视在德国、英国、意大利、西班牙等9个国家零售份额位居前三。

在亚太市场,根据GfK数据,海信系电视在日本市场零售量份额为33.2%,蝉联第一,其中东芝(含Regza)零售量份额24.0%。东南亚新兴市场快速拓展,海信视像在东南亚市场完成了东盟10国全覆盖,渠道及门店数量大幅增加,进一步优化了网络布局及销售触点。根据GfK数据,海信系电视在泰国市场、马来西亚市场零售量份额分列第三。

海信视像在海外市场的业务虽然如火如荼,但隐患也比较明显,一方面是全球电视市场面临着与国内市场类似的情况,持续萎靡不振,根据研究机构TrendForce预测,2023年全球电视总销量或在1.99亿台左右,较2022年减少超两千万台。不过,好在全球市场足够宽广,暂时不会对海信视像产生剧烈的影响;另一方面,海信视像的境外毛利率过低,在2021年和2022年,境内毛利率和境外毛利率分别26.57%、13.31%和22.58%、11.32%,境外毛利率仅为境内毛利率的一半,意味着海信视像在海外市场的议价能力不足,仍处于“大而不强”的阶段。

综合而言,尽管海外市场为海信视像贡献了不少收入,但随着消费需求逐渐走弱,海外市场似乎也难以带来新增量。如果后续海外市场需求大幅萎缩,将对海信视像的经营业绩造成不小的压力。

显然,及时打造第二增长曲线,尽快改变“大而不强”的现状,依旧是海信视像的终极考验。